こんにちは!岐阜県近辺で税理士として活動している平阪です。

その昔わたしも通っていた保育園に、2歳の次男坊がお世話になっているのですが、なんと園服が少なくとも35年前(!)から変わってないんですよ。

理由があって変えてないのか、特に意味はなく変えてないのかはわかりませんが、自分が保育園の時に着ていた園服を我が子が着ているというのはなんだかうれしいものです。

保育園の園服であれ、老舗和菓子屋の創業当時からのお饅頭であれ、なにかを継続するというのは、それだけで価値のあることなのかも知れませんね。

今日お伝えする「先払いした家賃は今年の経費になるかどうか」という話でも、この「継続性」が重要になってくるんですよね。今日はそのあたりのお話をしたいと思います。

目次

・先払いした家賃は今年の経費になるのか?

事務所・店舗や駐車場を借りている場合、翌月の賃料を前月中に支払うパターンが多いですよね?

土地を借りている場合は、場合によっては1年分を前払、なんてケースもあるかと思います。(現在私が住んでいる高山市や、以前住んでいた金沢市などでは1年分をまとめて支払うといったケースはちょくちょく見かけましたしね)

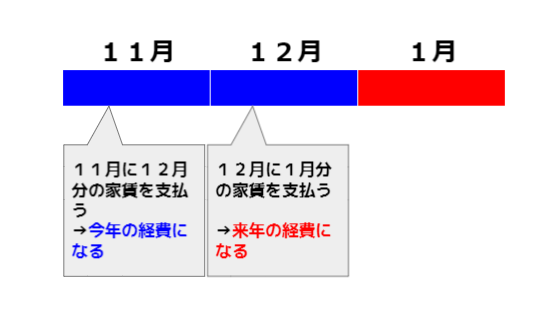

個人事業主の場合、1月1日から12月31日までの収入と費用を計算して確定申告をするので、仮に12月に翌1月の賃借料を支払った場合、原則としては費用になりません。

例えば12月に1月分の事務所の賃借料5万円を支払った場合は、その5万円は翌年の費用になるということです。

このように、原則として支払った時期と実際に借りている時期がずれている場合、そのズレを決算の際に修正して、その期間の損益を合わせるということが必要になります。

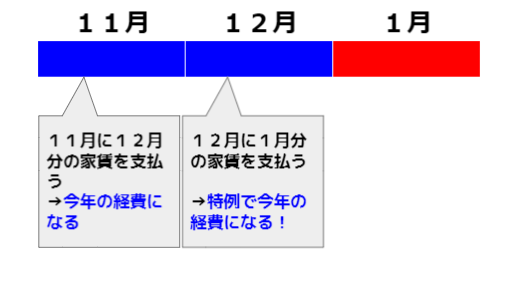

ただ、賃借料の場合、毎月同じ金額を支払い続けるのが一般的ですし、いちいち決算修正するのはめんどうなものです。

このような実務にあわせて、税務的にも一定の要件をみたす場合は、支払ったタイミングで費用にしても良い、となっているのです。

なお、一定の要件とは、以下の通りです。

②支払った金額を継続してその支払った日の属する年度の経費としていること

※ただし、判例等によると、あまりに金額が大きかったりするものは認められないことがあるので注意は必要。

→要するに、受けるサービス内容が基本的に同じで、支払うタイミングもずっと変えてないことが要件となります。

・なぜ認められる?

では、どうして本来は認められない費用が認められるのでしょうか?

それは国税庁でそのように定めているからです(笑笑)

まあ、それをいっちゃあおしまいなんで、国税庁でそのように定めている理由をお伝えします。

会計上、継続性の原則というものがあります。

「企業会計 は、その処理の原則及び手続を毎期継続して適用し、みだりにこれを変更してはならない」というものですが、簡単に言うと一度決めた経理方法をむやみに変更してはだめですよ、という原則です。

これは意図的に利益操作をさせないための原則であるともいえますね。

②重要性の原則

会計上、重要性の原則というものがあります。

「重要性の高いものは厳密な処理を、重要性の低いものは簡便的な処理や表示も容認する」というものですが、簡単に言うとそれほど重要でないものに対しては簡単に処理していいよ、という原則です。

例えば、年末にボールペンを1本購入し、年始から使い始めたとしても、購入した際に費用として処理しても良いですよ、といったことです。

この2つの原則に基づき、国サイドも納税者にあまり過度の負担をかけるのもよくないだろうと判断し、例外的に上記のような取り扱いを認めているのです。

参考 国税庁ホームページ 短期前払費用について

https://www.nta.go.jp/taxes/shiraberu/taxanswer/hojin/5380.htm

・注意すべき3つのポイント!

こうした取り扱いは、賃借料だけでなく、機械類の保守費用や保険料など、支払う金額とサービスがずっと変わらないものには使えますが、注意すべきポイントが3つあります。

例えば税理士の顧問料や経営コンサルタント料はその都度サービス内容がかわる(あるときは税務相談、ある時は決算予測など、業務が完全に同じではない)と考えられることから、この仕組みは使えないんですね。

しかし、売り上げに関してはこうした考え方はありませんので、今年売ったものはまだ入金がなくても、今年の収入に入れなくてはいけません。

この3点が注意事項となります。

ちなみに今回説明したのは「短期前払費用の特例」と言われるものですが、この考え方を知っておけば、毎月支払う家賃やリース代、保守料などについて、決算の際にあれこれ迷わず経費にできるので、ぜひ頭の片隅においといてくださいね!