こんにちは!高山市で税理士として活動している平阪です。

複数回にわたり、高山北商工会で行ったインボイスセミナーの内容をブログにアップしておりますが、今回で最後となります。

今回は、事例として小売業を営んでいる事業者が、インボイス制度が始まるとどのような対応が必要かという視点で

①自身が免税事業者の場合

②自身が課税事業者(消費税原則課税)の場合

③自身が課税事業者(消費税簡易課税)の場合

の3ケースでそれぞれ注意点等をお伝えします。

目次

自身が免税事業者の場合 自身が免税事業者の場合

自身が免税事業者である場合、まず真っ先に検討すべきことは、

インボイス制度に登録すべきかどうか

です。

前々回の記事でお伝えしたとおり、免税事業者(前々年の売上高が1,000万円以下の事業者)は、インボイス制度に

登録しないと、取引から除外されてしまう可能性があります。

ただし、インボイス制度に登録するということは、今まで消費税を納めなくてすんでいたのに、

消費税を納めなくてはならなくなるということです。

可能であれば免税事業者のままでいたいですが、取引先との関係で登録せざるを得ない、ということもあり得ます。

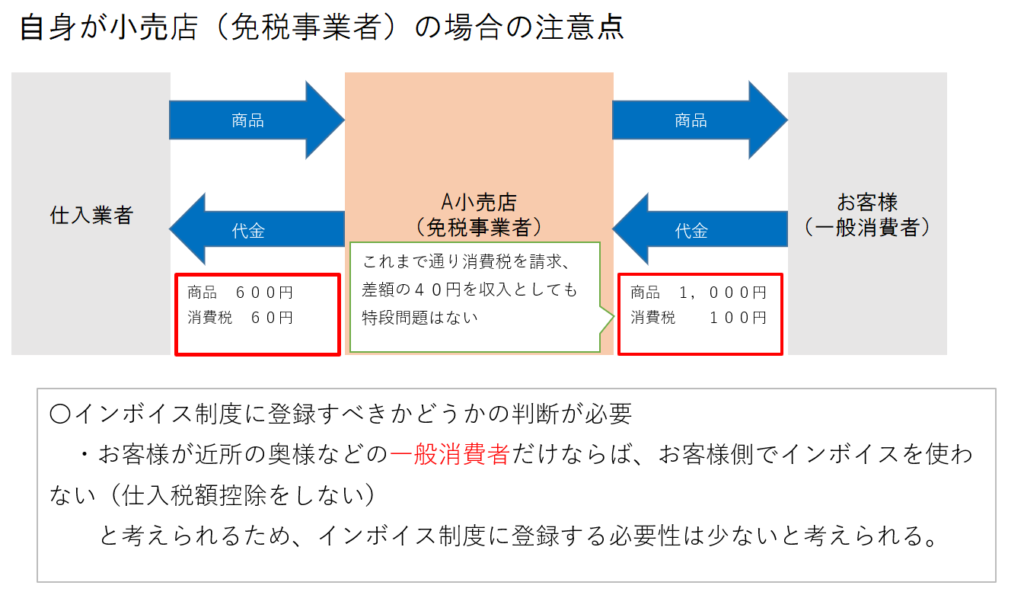

そこで、自身がインボイスに登録すべきか判断しなければなりませんが、その判断基準となるのはお客様がどのような方が多いかです。

仮に、お客様がほとんど一般の消費者ばかりで、個人事業主や法人がいない場合には、お客様からインボイスを出してほしい

とあまり言われないので、インボイスに登録せずに今まで通り商売をしてもよいと思います。

例えば、主なお客様が近所の奥様を相手に商売をしている八百屋さんなどは、インボイスに登録しないという選択肢もありえます。

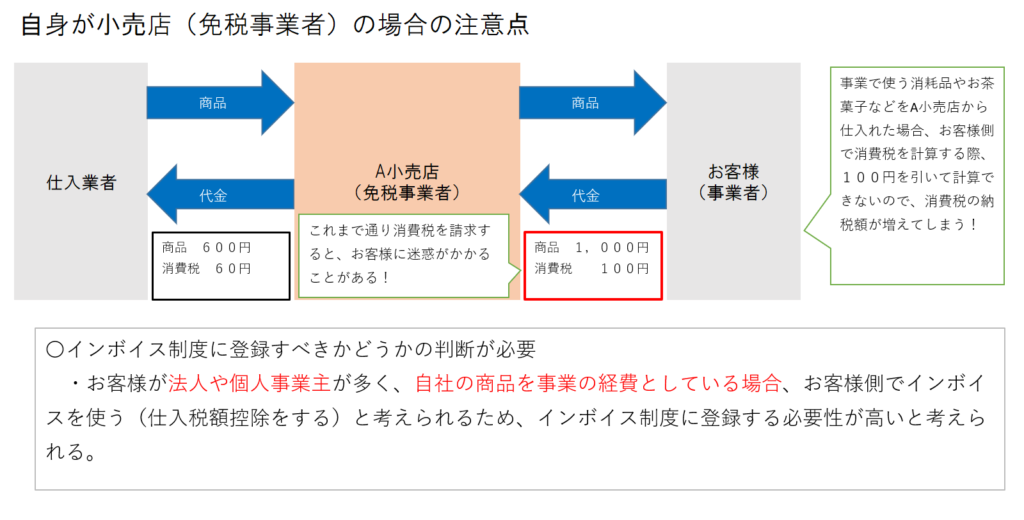

逆に、お客様が個人事業主や法人の割合が多い場合は、お客様から請求書や領収書を求められるケースも多いと思います。

そうしたケースでは、消費税を支払うことになっても、インボイス制度に登録しないと、取引から除外されてしまうので、

インボイスの登録を行ったほうが良いでしょう。

例えば、スナックなどに高級フルーツを売っている八百屋さんなどは、スナックからインボイス(請求書や領収書)を求められることになりますので、登録が必要と考えられます。

つまり、同じ八百屋さんでも、相手にしている客層によってインボイスに登録すべきかどうかの判断が分かれる、ということです。

自身が課税事業者(消費税原則課税)の場合

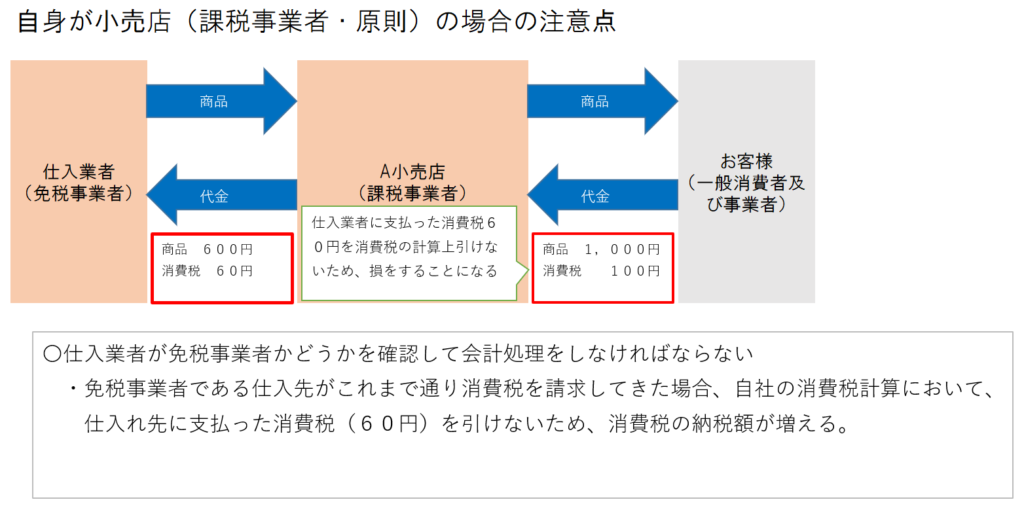

つづいて、自身が消費税の課税事業者で、原則課税で納税している場合の注意点は、「仕入業者が免税事業者かどうか」、その一点です。

消費税の原則課税の場合、お客様から預かった消費税から、仕入れ先へ支払った消費税を引いたものが自身が税務署に納める消費税の金額となります。

インボイス制度が始まると、免税事業者へ支払った消費税は、お客様から預かった消費税から引くことができません。

下図の例で説明すると、インボイス制度開始前は自身の納める消費税は

100円 - 60円 = 40円

だったのに対して、

インボイス制度開始後は自身の納める消費税は 100円 になる、ということです。

自身が課税事業者(消費税簡易課税)の場合

最後に、自身が簡易課税制度を選択している事業者の場合です。

消費税簡易課税制度は、売上高に一定の割合を乗じて消費税を簡易的に計算する方法です。

つまり、仕入れ先がインボイス登録事業者であろうがなかろうが、関係ないということになります。

自身が簡易課税制度を選択している事業者の場合は、インボイスに登録しておくことで、取引から除外される

恐れもなくなりますし、インボイス制度に登録してもしなくても、自分が納める消費税の金額に違いは

ありませんので、インボイス制度へ登録しておいた方が良いといえます。

前々回、前回に引き続き、インボイス制度への対応についてお話ししました。

インボイス制度は令和5年10月から開始なので、まだ時間はありますが、直前になって慌てることのないよう、しっかりと準備することが大切です。ではまた!