こんにちは! 岐阜県で税理士として活動している平阪です。

12月7日に高山北商工会主催のセミナーに登壇させていただきました!

セミナー内容は「消費税インボイス制度対策セミナー~電子帳簿保存法を含めて~」

です。

消費税インボイス制度と電子帳簿保存法 今事業者の方が一番気になっているトピックだと思います。

セミナーを行い、非常にみなさまの反応も良かったので、消費税インボイス制度と電子帳簿保存法について、何回かに分けてブログにアップしていきたいと思います。

前回の記事で、インボイス制度に対応するために必要な消費税の考え方と、インボイス制度がはじまると何が起こるのか?を解説いたしました。

ポイントとしては、インボイス制度がはじまると、インボイスを交付していない事業者は取引から除外される可能性がある、ということでした。

インボイス制度の影響がない事業者もまれにありますが、現実的にはほぼすべての事業者がインボイス制度の登録をしなければならないのではないか?と思います。

そこで、今回の記事では、「そもそもインボイスってなに?具体的にどうすれば良いの?」という部分をお伝えしていこうと思います。

目次

そもそもインボイスとは?

まず、インボイスインボイスと何度も連呼していますが、そもそもインボイスってなんなんでしょうか?

商売をされている方は、商品を販売した際、お客様にレシートや請求書を出していると思います。

インボイスというのは、簡単に言うと「今出しているレシートや請求書にインボイス登録番号を記載したもの」です。

なので、新しく全く別の書類やデータをつくるわけでなく、「これまで発行していた請求書等の書類にインボイス登録番号を追加」したら、それがインボイスになる、ということなんです。

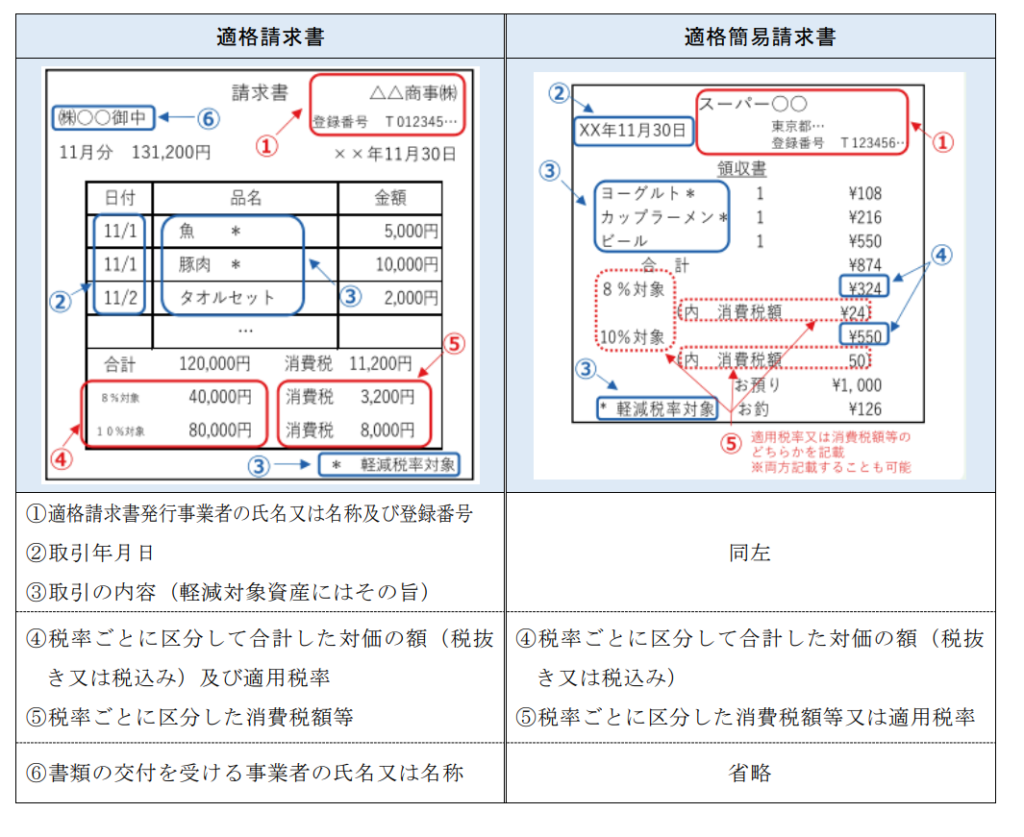

ちなみに、インボイスに記載すべき事項は下記の項目となります。

① インボイス発行事業者の氏名又は名称及び登録番号

② 取引年月日

③ 取引の内容(軽減対象資産にはその旨)

④ 税率ごとに区分して合計した対価の額(税抜き又は税込み)及び適用税率

⑤ 税率ごとに区分した消費税額等

⑥ 書類の交付を受ける事業者の氏名又は名称

※小売業、飲食店業、写真業、旅行業、タクシー業のように、不特定多数を取引先とする事業を営む場合には、⑥を省略することができる。

たくさんかいてありますが、このうち、「登録番号」以外は、現在の請求書等に記載しなければならない項目なんですね。

なので、通常は現在発行している請求書やレシートなどに、「登録番号」を追加で記載すればよい、ということになります。

とはいっても、現実にはこの要件を満たしていない請求書を出している事業者も沢山いるのではないでしょうか?

インボイス制度が始まると、これらの内容を記載されたインボイスを相手方から請求された場合は、交付する義務が生じますので、現状、上記記載内容を満たしていない請求書を交付している場合は、インボイス制度開始前にこれらの請求書を交付できる体制を整えておく必要があります。

請求書のサンプルを載せておきますので、自社が発行している請求書が、インボイスの要件を満たしているか確認しておきましょう。

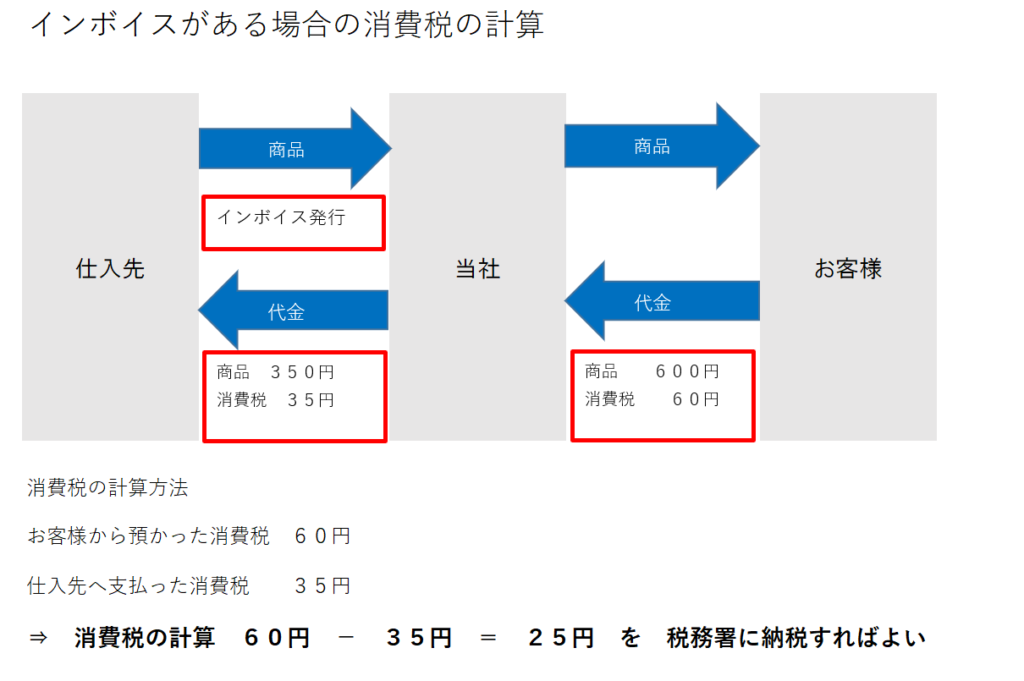

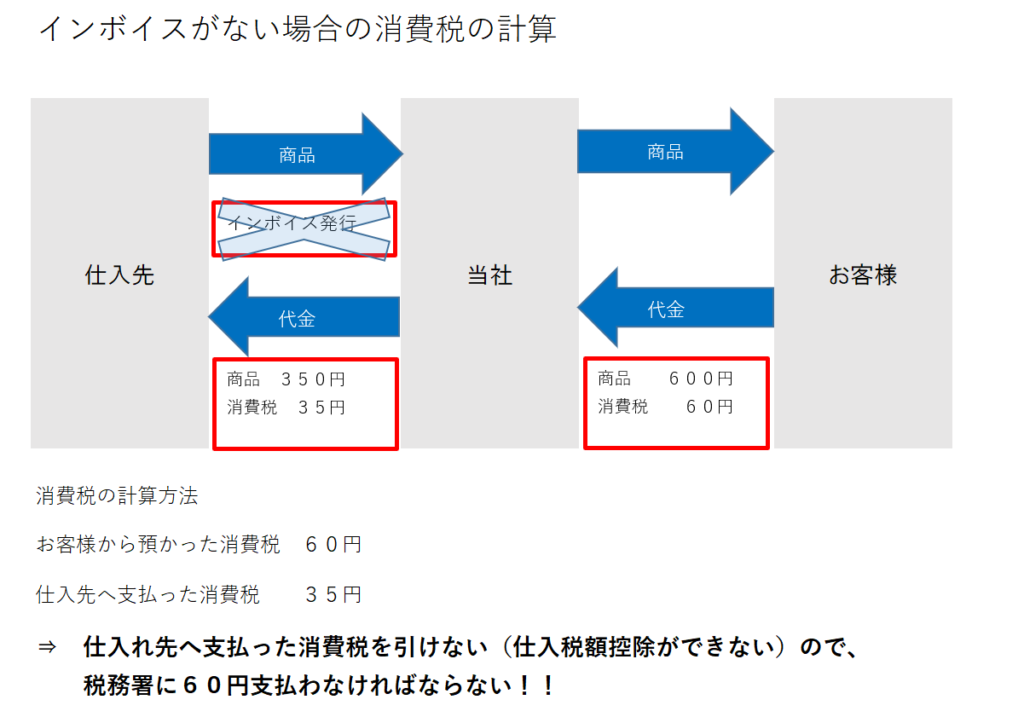

また、自身の消費税を計算する際、この要件を満たしたインボイスを相手方からもらわないと、消費税の計算上、引くことができなくなる点も要注意事項です。

つまり、仕入れ先がインボイス発行事業者だった場合は、お客様から預かった消費税から仕入れ先に支払った消費税を引いて納税すればよいのですが、

仕入れ先がインボイス発行事業者でない場合は、お客様から預かった消費税から仕入れ先に支払った消費税がひけないので、消費税の負担が増えてしまうということになります。

ちなみに税務用語では、仕入れ先に支払った消費税を引くことを、仕入税額控除をする、といいます。

税理士と話すときに使うと、「お、なかなか分かってるな!」と思われること請け合いなので、覚えておきましょうww

インボイス制度がはじまる令和5年10月1日までに、自身の取引先はインボイス交付事業者になるのか、自身はインボイス登録事業者になる必要があるのかどうかを、確認しておかないとならないということですね。

インボイスの登録申請の方法

では、インボイスはどのような手続きを行えば交付することが出来るのでしょうか?

登録手続きは、最寄りの税務署に申請を行う必要があります。

手続き自体は、書面でもe-Taxでも出来ますが、書面で申請すると、登録番号も税務署から登録通知が書面で送付されるので、紛失のリスク等があります。

e-Taxで申請する場合は、登録番号はe-tax内のメッセージボックスに5年程度保存されるので紛失のリスクもないですし、取引先にメールで登録番号を通知できるので、e-Taxでの申請がおすすめです。

税理士が関与している場合は、税理士事務所で代理申請できるので、税理士に任せておけば良いですが、個人事業者などで、税理士が関与していない場合は自分で申請しなければなりません。

個人事業者の場合は、スマホで簡単に申請することも出来ます。

申請方法は、YOUTUBEの国税庁動画チャンネルにアップされている、インボイス申請手続きに関する動画が非常にわかりやすいので、おすすめです。

ちなみに、登録番号というのは、

法人の場合 ⇒ T + 法人番号(13桁)

個人の場合 ⇒ T + 税務署から通知される13桁の番号

です。

特に法人の場合は、登録申請をしなくても登録番号自体はわかるため、登録しなくてもインボイス書類はつくれてしまうのですが、登録しないでインボイスを交付することは法律で禁止されており、違反した場合罰則もありますので、インボイスを交付する場合は必ず登録申請を行いましょう。

インボイスが不要なケースとは?

最後に、下記取引については、インボイスがなくても、仕入税額控除ができるとされています。

②自動販売機から購入したもの

③郵便ポストを利用した配達サービス料金

④出張旅費、宿泊費、日当(会社が従業員に支払うもの)

⑤通勤手当

電車等の公共交通料金ですが、3万円未満のものはインボイスの交付を受けなくても仕入税額控除をすることができます。

飛騨地区の場合、公共交通のメインは濃飛バスだと思いますが、バス料金を支払う際に、運転手さんにインボイス書類を交付してもらうなんてできませんよね。

そうした事情に配慮した制度となります。

ただ、これはあくまで1回の取引が3万円未満ですので、例えば、高山-東京間の特急バス代が7,000円として、まとめて5人分購入したら35,000円になります。そうなると、1回の取引が3万円以上となってしまうので、仕入税額控除をするためにはインボイスが必要、となってしまいます。

自販機でジュースを購入した場合なども、レシート等はでませんので、こちらもインボイスがなくても仕入税額控除ができます。

切手を貼って郵便物を送る場合の切手代です。

こちらもインボイスがなくても仕入税額控除ができます。

会社が旅費規定等を設けて、社員の出張の際に一定額を支払う場合も、インボイスなしで仕入税額控除を受けることができます。

ただ、これはあくまで一定額を会社が社員に支払った場合ですので、ホテルの宿泊費を実費精算している場合は、ホテルが交付したインボイスがないと仕入税額控除をすることができません。

通勤手当についても、インボイスなしで仕入税額控除をすることができます。

インボイス制度開始前は、取引金額が3万円未満のものについては、請求書がなくても仕入税額控除が出来ましたので、それと比べると、たったのこれだけ?という感じです。われわれ会計事務所としても、チェック等がかなり大変になりそうな予感をひしひしと感じています。

効率的に書類保存及びチェックできるような体制を整えておきたいところですね。

というわけで、今回はそもそもインボイスとは?登録はどのようにする?といった内容をお伝えしました。ではまた!