こんにちは!岐阜県で税理士として活動している平阪です。

前回の記事で、個人事業をしている方が消費税を納めることになった場合、簡易課税制度を選択したほうが良いのか、選択しないほうが良いのかについてお話しました。

今回は免税事業者(前々年の売上が1,000万円以下で、消費税の納税義務がない人)が設備投資をする場合に、本当に気をつけてほしいことをお伝えします!

私のような税理士業の場合は、大きな設備投資をすることなく開業できますので(初期投資はPCや会計ソフトくらい・・)縁のない話ですが、飲食業や美容院などを開業される場合は、大きな投資をしてスタートする場合も多いと思います。

そんな場合に、あえて「消費税課税事業者」になり、消費税の還付を受けるという方法があるのですが、これがなかなか曲者でして、慎重に判断しないと結果的に納税額が多くなる場合もあるのです。

これから設備投資が必要な事業を開始しようと考えている方には参考になる内容となっていますので、ぜひ最後までお読みください!

目次

免税事業者が課税事業者となり、消費税の還付を受けるスキームとは?

免税事業者が課税事業者となり、消費税の還付を受ける、というスキームがあります。

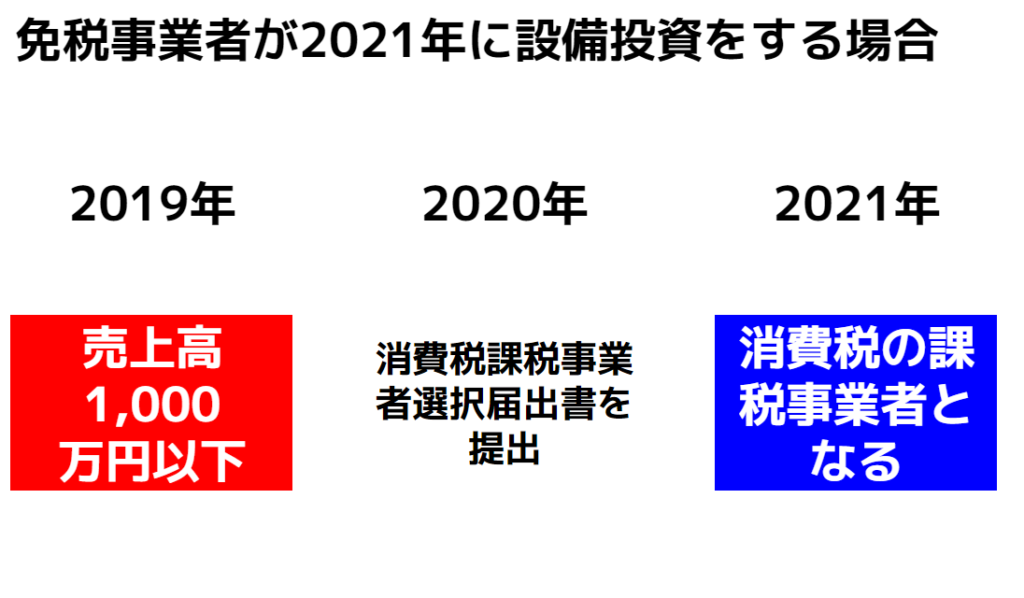

これから事業を開始する人や、ずっと免税事業者だった人が、多額の設備投資をする場合に、あえて消費税の課税事業者となり、消費税の還付を受ける、というものです。

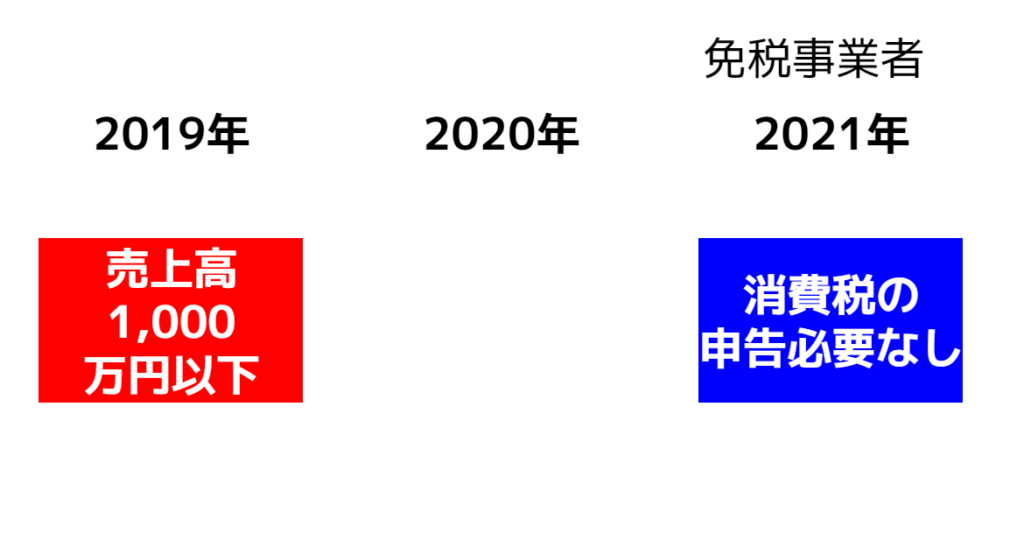

上記の図のように、消費税は、原則として前々年の売上高が1,000万円以下の場合は、今年いくら売上があっても、消費税の申告は必要ありません。

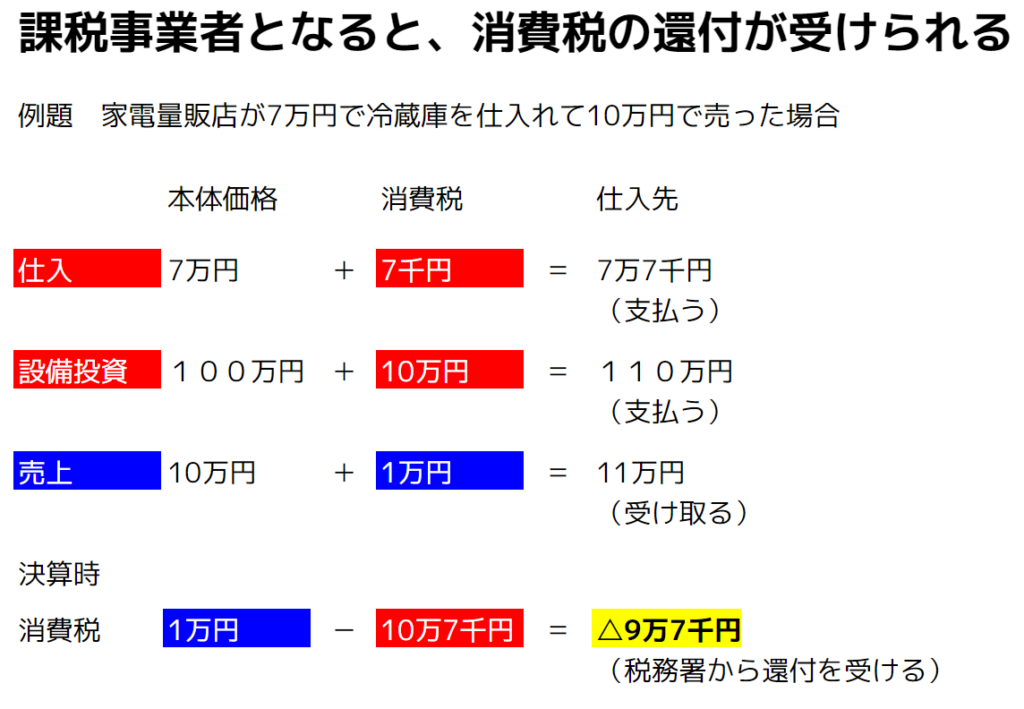

しかし、大きな設備投資をする場合などは、売上に伴って預かった消費税額よりも、仕入れや設備投資で支払った消費税額の方が多くなる場合があります。

そんな時は、「消費税課税事業者選択届出書」という届出書を税務署へ提出し、あえて課税事業者になることができるんです。

あえて課税事業者になることにより、顧客から預かった消費税と仕入先等に支払った消費税の差額を、税務署から還付してもらえる、というわけなんですね。

このスキーム自体は税理士の中では良く知られた方法ですし、節税策として提案したりするものです。

が、しかし!!あまり知識のない方が使うと、とんでもないしっぺ返しがきてしまいます。

消費税還付スキームを実行する場合の注意点3つ

では、しっぺ返しの内容を解説していきます。

「課税事業者選択届出書」の提出時期に注意しよう!

1つめの注意点としては、届出書の提出時期です。

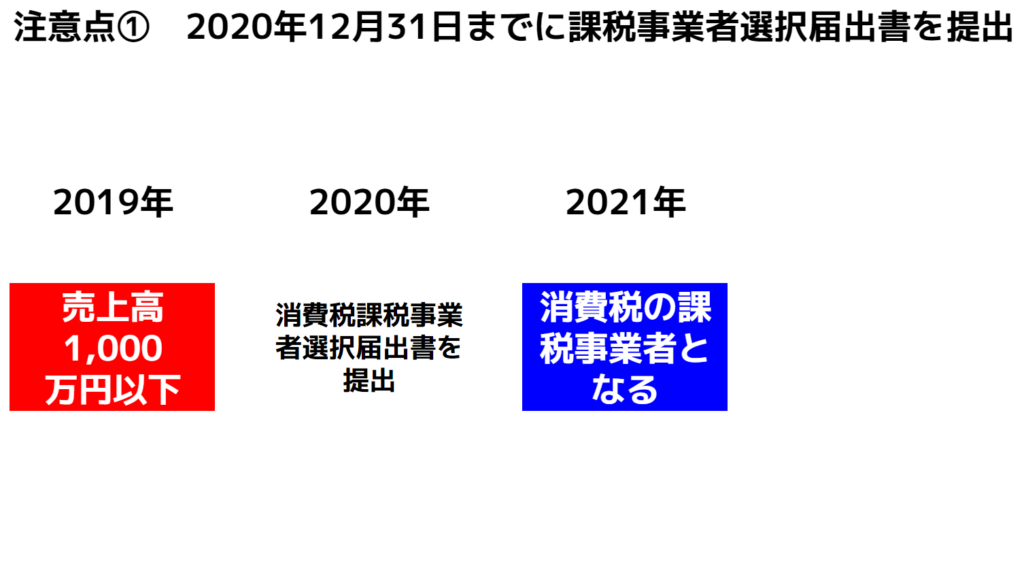

上記スキームを利用する場合は、原則として「課税事業者選択届出書」を、適用を受ける年の開始の日の前日までに提出しておく必要があります。(課税事業者選択届出書はこちらから取得できます)

例えば2021年に設備投資しよう!と思って、2021年中に「課税事業者選択届出書」を提出しても、課税事業者になるのは2022年から、となってしまい、2021年中に行った設備投資については消費税の還付は受けられないのです・・

A

A

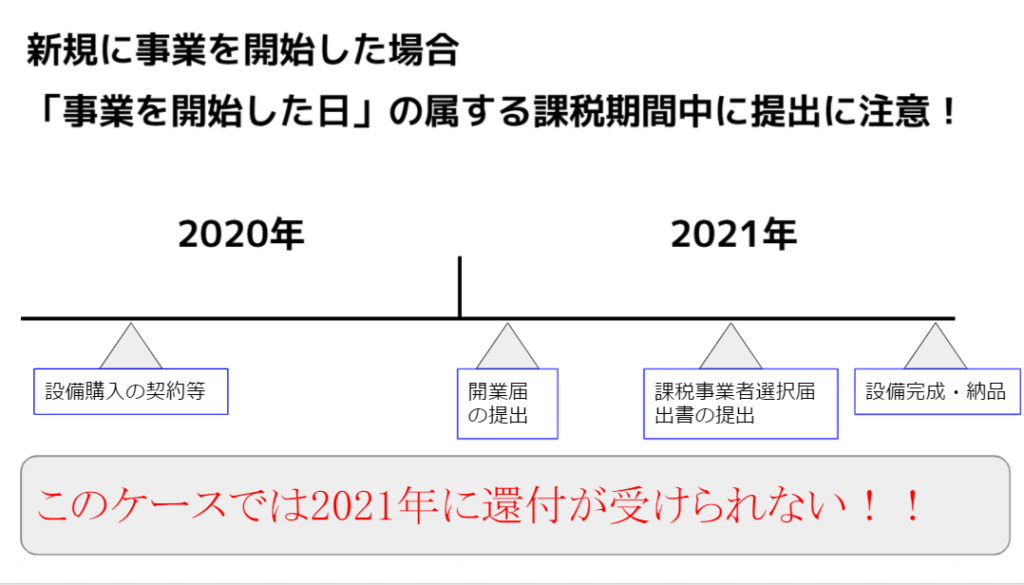

一方で、新規に事業を開始した場合は、「事業を開始した日」の属する課税期間に「課税事業者選択届出書」を提出すれば、その年から課税事業者となれます。

ただし、この「事業を開始した日」というのがまたまた曲者でして・・

通常の感覚でいくと、「事業を開始した日」というのは、税務署に開業届と出した日であるとか、仕入れを始めた日になると思いますが、「課税事業者選択届出書」でいう「事業を開始した日」は、「事業を行うために必要な準備行為をした日の属する期間」となっています。

つまり、2021年に開業した人が、2020年に設備投資の請負契約を締結、契約金を支払うなどの行為をしていると、「事業を開始した日」は2020年になってしまい、2021年に「課税事業者選択届出書」を提出しても、消費税の還付が受けられない、ということです。

過去に簡易課税制度選択届出書を提出していないか確認しよう!

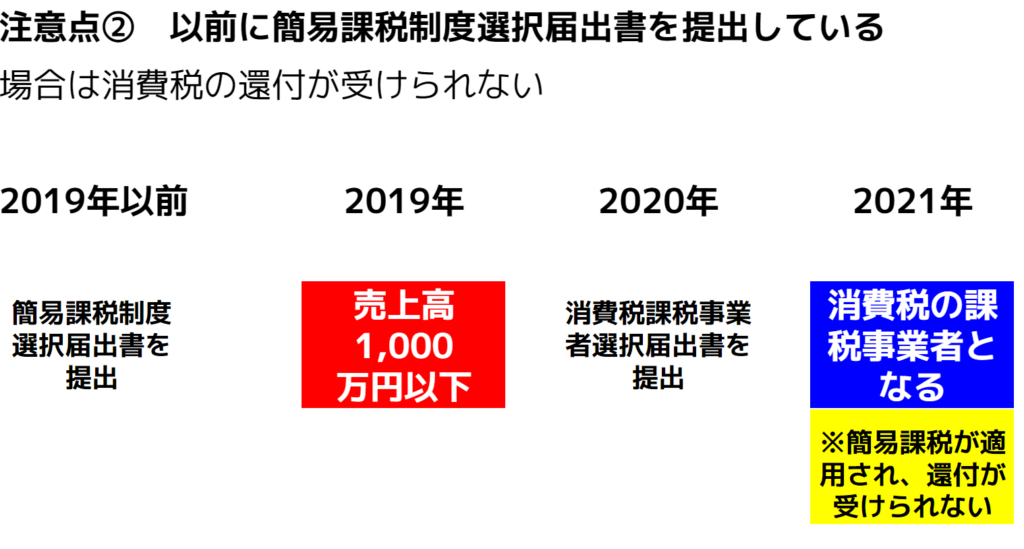

2つ目の注意点としては、「簡易課税制度選択届出書」を以前に出していないかどうか?です。

(簡易課税制度選択届出書はこちらから取得できます)

例えば、ここしばらくずっと免税事業者であり、2021年に設備投資するから、2020年中に「課税事業者選択届出書」を出そう!という場合、過去に「簡易課税制度選択届出書」を提出済みである場合、せっかく課税事業者になっても、消費税の還付が受けられないという悲劇的なことになるんです。

これは、前回の記事でも解説したとおり、簡易課税の計算方法は仕入れや設備投資で支払った消費税は一切関係ないため、課税事業者になっても消費税の還付が受けられないんですね。

なにもしなかったら、還付は受けられないけど、消費税は支払わなくてすんだものの、還付を受けようとしたばかりに、還付は受けられないわ、消費税は支払うことになるわのダブルパンチをくらうことになりかねません。

過去に簡易課税制度選択届出書を出したかどうかわからない場合は、税務署の「申告書等閲覧サービス」を利用すれば確認することが出来ます。

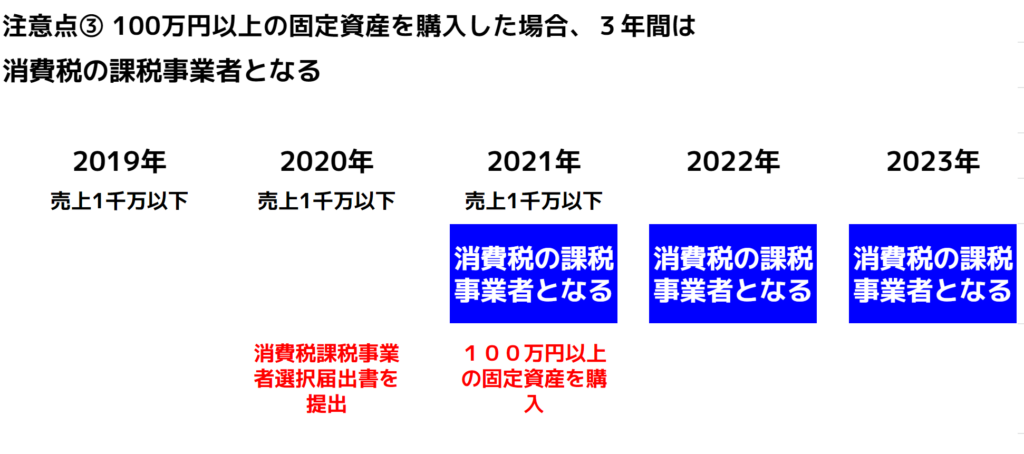

3年間は消費税の課税事業者となる!

3つめの注意点としては、「課税事業者選択届出書」を提出し、100万円以上の固定資産を購入した場合は、3年間は課税事業者となる(翌年からすぐに免税事業者とはなれない)というルールの存在です。

つまり、設備投資した年は、支払った消費税の方が多いので、消費税の還付を受けられますが、翌年、翌々年は(通常は)受け取った消費税のほうが多いので、消費税を納付しなければならないということが起こりえます。。

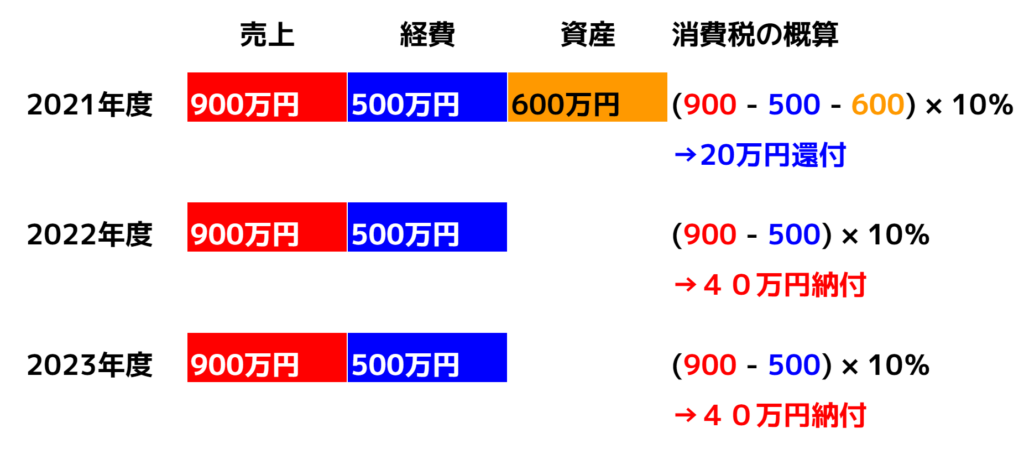

具体的に説明すると、

今年 売上 900万円 経費 500万円 設備投資 600万円

来年 売上 900万円 経費 500万円

再来年 売上 900万円 経費 500万円

とすると、課税事業者を選択しない場合は、3年間免税となるため、消費税の納税額は0円ですが、

課税事業者を選択した場合は、下記のようになります。

このように、初年度は還付を受けられますが、状況によっては来年、再来年の消費税の納付額もあわせて考えると、損、というケースもあります。

税額だけでなく、ご自身で申告する場合の消費税計算の手間や、税理士に依頼する場合の税理士報酬(通常消費税の計算がある場合、決算料は上がります)等考えると、さらに負担は増えますよね。

今回紹介した消費税還付スキームは、ケースによっては大きな節税効果がある一方、安易に使用するとマイナスでしかない、という場合もあります。

大きな設備投資を考えていらっしゃる方は、慎重な検討をする必要があります。

というわけで、今回は設備投資する際の消費税の注意事項についてお話ししました。ではまた!